Steuerliche Behandlung der Privatnutzung von Firmenwagen

1%-Regel oder Fahrtenbuch? – genau rechnen lohnt sich

Firmenwagen sind für Betriebsinhaber eine Selbstverständlichkeit. Einerseits werden diese ohnehin für die berufliche Tätigkeit benötigt, anderseits werden steuerliche Vorteile gerne genutzt. Dabei gibt es zwei steuerliche Möglichkeiten. Soviel vorab: die richtige Entscheidung kann zu vierstelligen Steuerersparnissen im Jahr führen.

Zunächst ist festzustellen, ob ein Firmenwagen im steuerrechtlichen Sinne vorliegt. Das Fahrzeug muss zu mehr als 50% betrieblich genutzt werden. Bei weniger als 50%iger, aber mehr als 10%iger betrieblicher Nutzung ist die Zuordnung zum Betriebsvermögen möglich, eine Pauschalierung der Kosten der Privatnutzung, wie im Folgenden dargestellt wird, scheidet allerdings aus.

Liegt steuerrechtlich ein Firmenwagen vor, können die gesamten Kosten des Fahrzeugs, wie Abschreibungen, Versicherung, KFZ-Steuer, Kraftstoffkosten, Reparaturkosten, etc. als Betriebsausgaben geltend gemacht werden. Die in den Kosten enthaltene Umsatzsteuer wird als Vorsteuer abgezogen.

Dienstliche Nutzung

Wird der Firmenwagen ausschließlich dienstlich genutzt, ist die Steuerfrage bereits beantwortet. Wichtig ist die Nachweispflicht, dass keine private Nutzung erfolgt bzw. zulässig ist. Die Nachweispflicht liegt beim Arbeitgeber bzw. beim Steuerpflichtigen. Ein Fahrtenbuch kann beispielsweise die reine dienstliche Nutzung belegen. Ist ein anderes privates Fahrzeug vorhanden, erleichtern dies den Nachweis.

Private Nutzung

Die private Nutzung ist im Regelfall zulässig. Bei Arbeitnehmern stellt die Überlassung für Privatfahrten einen sogenannten geldwerten Vorteil dar, welcher der Besteuerung zu unterwerfen ist. Analog sieht dies beim Unternehmer aus; für diesen wird die Privatnutzung wie eine Entnahme für private Zwecke aus seinem Unternehmen behandelt.

Dabei gibt es zwei Berechnungsmöglichkeiten, welche je nach Gesamtsituation vorteilhaft sind. Im Einzelfall gilt es, abzuwägen, was günstiger ist. Jeweils zum Jahreswechsel können diese Methoden geändert werden. Unterjährig ist dies nur beim Wechsel des Firmenfahrzeug möglich. In einem Betrieb können für unterschiedliche Fahrzeuge unterschiedliche Methoden genutzt werden.

Pauschalversteuerung

Die erste Möglichkeit ist die einfachere. Die sogenannte 1%-Regel, welche in § 8 Abs. 2 Satz 2, 3 und 5 EStG geregelt ist. Dabei wird der Nutzungsvorteil, der durch die (kostenlose) private Nutzung des Firmenwagens entsteht pauschal anhand des Bruttolistenpreises des Fahrzeugs ermittelt. Ein Prozent des Bruttolistenpreises stellt dabei die Höhe des monatlichen Vorteils aus der privaten Nutzung dar. Damit ist der gesamte Vorteil abgegolten.

Beispiel: Hat ein Fahrzeug einen Bruttolistenpreis von 60.000 EUR, wird der geldwerte Vorteil pro Monat mit 1% * 60.000 EUR = 600 EUR angesetzt. Unterstellen wir einen Steuersatz von 42%, „kostet“ die Privatnutzung des Firmenwagens damit 252 EUR pro Monat.

Kann der Firmenwagen neben der dienstlichen und der rein privaten Nutzung für Fahrten zwischen Wohnung und erster Tätigkeitsstätte genutzt werden, erhöht sich dieser Wert noch um 0,03% des Bruttolistenpreises pro Kilometer Entfernung zwischen Wohnung und Arbeitsstätte. Im Gegenzug dazu dürfen aber, wie üblich, die Entfernungskilometer als Werbungskosten abgezogen werden. Aktuell sind dies 0,30 EUR pro km für die ersten 20 km Entfernung und darüber hinaus 0,38 EUR pro km der einfachen Strecke.

Wird der Firmenwagen für Fahrten im Rahmen einer doppelten Haushaltsführung genutzt, sind auch dafür 0,002% des Bruttolistenpreises für jeden km anzusetzen. Das muss bei Vorliegen einer doppelten Haushaltsführung ebenfalls berücksichtigt werden.

Führen wir das Beispiel weiter und unterstellen eine Entfernung von 30km zwischen Wohnung und erster Tätigkeitsstätte, müssen zusätzlich zu den 600 EUR noch 0,03% * 60.000 EUR * 30km = 540 EUR versteuert werden. Bei 42% Steuersatz macht das insgesamt, also mit der pauschalen Regelung von einem Prozent für die Privatnutzung, dann eine Belastung von 478,80 EUR pro Monat.

Zwar ist die Ermittlung einfach, allerdings lohnt eine Nettobelastung von knapp 500 EUR im Monat nur, wenn der Firmenwagen tatsächlich privat genutzt wird. Fährt man nur wenig privat stellt sich die Frage, ob der Firmenwagen sinnvoll ist. Für Selbständige stellt sich die Frage, ob diese die Pauschalversteuerung wählen nur, wenn der Firmenwagen mindestens zu 50% betrieblich genutzt ist, da diese sonst ausgeschlossen ist. Allerdings ist der pauschale Nutzungswert auf die Gesamtkosten begrenzt. Dies ist im Einzelfall nachzuweisen. Im obigen Beispiel beträgt der pauschale Nutzungswert im Jahr 12 * (600 + 540) = 13.680,00 EUR. Hier lohnt es sich hinzuschauen, ob die Kosten inklusive Abschreibungen, Betriebskosten, Versicherungen, etc. diesen Wert erreichen. Ansonsten ist eine Begrenzung auf die tatsächlichen Kosten möglich (Kostendeckelung).

Fahrtenbuchmethode

Bei Firmenwagennutzung gibt es eine zweite Möglichkeit der Versteuerung: Die sogenannte Fahrtenbuchmethode, welche in § 8 Abs. 2 Satz 4 EStG geregelt ist. Diese Methode ist aufwendiger als die Pauschalversteuerung und erfordert das Führen eines Fahrtenbuches, in welches jede Fahrt eingetragen werden muss, um so das Verhältnis zwischen dienstlicher und privater Nutzung abzuleiten. Basierend auf diesem Verhältnis und den tatsächlichen Fahrzeugkosten wird der geldwerte Vorteil bzw. die Entnahme berechnet und der Besteuerung unterworfen.

Das Fahrtenbuch muss lückenlos und nachvollziehbar geführt werden, die Eintragungen müssen vollständig, zeitnah und fortlaufend erfolgen und dürfen nicht nachträglich änderbar sein. Man kann das Fahrtenbuch sowohl handschriftlich wie auch elektronisch führen. Mittlerweile finden sich verschiedene Anbieter elektronischer Fahrtenbücher auf dem Markt. Die Anforderungen sind bei einem elektronischen Fahrtenbuch die gleichen wie bei einem handschriftlich geführten Fahrtenbuch. Allerdings wird die Erfassung wesentlich vereinfacht. Moderne Fahrzeuge verfügen über eine elektronische Schnittstelle, an der der Stecker des Fahrtenbuchs eingesteckt wird. Jede einzelne Fahrt wird mittels GPS-Signal erfasst und nach Zeit und Fahrtstrecke dokumentiert. Die Software ist selbstlernend, häufigere Fahrten zum gleichen Ziel werden vorkonfiniert. Dann erfolgt nur eine Bestätigung. Zur Erstellung der jährlichen Steuererklärung werden die Daten aufgelesen und in einem Dokument ausgedruckt. Wichtig ist die GoBD-Konformität, damit die Aufzeichnungen vom Finanzamt anerkannt werden.

Für dienstliche Fahrten sind Datum, Kilometerstand zu Beginn und Ende der dienstlichen Fahrt, Reiseziel und Reisezweck anzugeben. Bei Privatfahrten genügen i.d.R. die Kilometerangaben und der Hinweis, dass es eine Privatfahrt war. Gleiches gilt für Fahrten zwischen Wohnung und erster Tätigkeitsstätte, wo ein entsprechender Vermerk ausreicht. Der so ermittelte Anteil an privater Nutzung ist mit den tatsächlichen Gesamtaufwendungen für das Fahrzeug zu multiplizieren, um den geldwerten Vorteil zu bestimmen. Da eine Berechnung erst rückwirkend möglich ist, kann zunächst für den Steuerabzug der Vorjahreswert zugrunde gelegt werden. Im ersten Jahr gibt es eine weitere Vereinfachung, so kann zunächst 0,001% des inländischen Listenpreises pro Fahrkilometer angesetzt werden, was am Jahresende korrigiert werden muss.

Zu den einzubeziehenden Aufwendungen zählen alle Kosten, die unmittelbar dem Halten und dem Betrieb des Fahrzeugs zugerechnet werden und zwangsläufig für dessen Nutzung erforderlich sind. Dazu zählen jährliche Abschreibungen bzw. Leasingraten, wenn das Fahrzeug nicht gekauft wurde, alle Betriebskosten wie Treibstoff, Reinigungskosten etc., KFZ-Versicherungen, KFZ-Steuern, aber auch Reparatur- und Wartungskosten. Nicht zu den berücksichtigungsfähigen Kosten zählen dagegen beispielsweise Verwarn- und Bußgelder, Fährkosten, Tunnelbenutzungsgebühren sowie Parkgebühren.

Vorteilhafte Methode

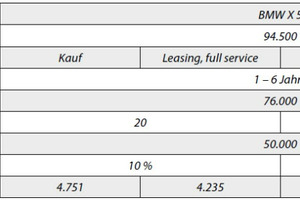

Es gibt nicht die eine, stehts vorteilhafte Methode. Das tendenziell zu bevorzugende Modell zeigt Tabelle 1.

Verschieden Anbieter von Fahrtenbüchern zeigen im Internet Beispielrechnungen auf, bei denen die relevanten Daten individuell eingegeben werden können. In Tabelle 2 wird die Berechnung auflexware-fahrtenbuch.de herangezogen, wobei die einzusparenden Beträge bei preiswerteren Fahrzeugen sinken, die Systematik bleibt aber unverändert.

Bei aller Vorbereitung bleibt stets die Unsicherheit der Werkstattkosten bestehen, da diese im Vorfeld nur geschätzt werden können. Ebenso sind die Privatfahrten im Vorfeld nicht exakt prognostizierbar. Aufgrund der bestehenden Unsicherheiten kann es sinnvoll sein, zunächst ein Fahrtenbuch zu führen. Kommt es beispielsweise zu einer unerwarteten, kostspieligen Reparatur und führt diese Methode zu deutlich schlechteren Ergebnissen, kann das Fahrtenbuch verworfen und stattdessen dann die 1%-Regel angewendet werden.

Insbesondere wenn ein Fahrzeug über die Abschreibungsdauer von sechs Jahren hinaus genutzt wird, kann es sich lohnen, von der pauschalen Versteuerung auf ein Fahrtenbuch zu wechseln. Im oben angeführten Beispiel werden selbst bei 50 % privater Nutzung 3.019 EUR Steuervorteil erzielt.